没钱买煤了!“河南第二大煤企”1500亿债务压顶,子公司资金紧张

受永煤控股违约影响,子公司融资中断、资金短缺登上热搜,而作为“河南第二大煤企”的平煤神马日子也不好过。

01

融资中断 资金紧张

12月9日,一份名为《河南能信热电有限公司关于资金紧张、煤炭短缺的函》的文件在债圈广为流传,永煤违约的影响仍在持续发酵。

函件中称,由于受永煤控股违约事件影响,河南能信热电有限公司(以下简称“能信热电”)融资渠道中断,资金严重短缺,没有资金购买煤炭,若不能及时融得资金,将会造成煤炭供应中断,届时,可能导致机组停运。”

资金紧张、煤炭短缺函件

11月10日,永煤控股因流动资金紧张,“20永煤SCP003”未能按期足额偿付本息,构成实质性违约,此后在债券市场掀起惊涛骇浪。

自永煤违约后,河南省区域内债务风险上升,市场对河南企业尤其是煤企避险情绪升温,再融资渠道遇阻,再无一家国企成功发行债券。

从股权结构上看,中国平煤神马能源化工集团有限责任公司(以下简称“平煤神马”)持有能信热电60%股权,是其控股股东。而平煤神马与永煤的母公司豫能化并列河南煤化工产业前列。

近年来,平煤神马业绩持续亏损、债务雪球却越滚越大,在融资环境恶化之下,未来其偿债能力堪忧。

《小债看市》统计,目前平煤神马存续债券15只,存续规模134.5亿元,集中兑付期主要在2022年。

存续债券到期分布

在信用评级方面,目前平煤神马主体和相关债项信用评级均为AAA,评级展望为“稳定”。

02

1500亿债务沉重

据官网介绍,平煤神马成立于2008年,由原平煤集团和神马集团重组而成,是能源、化工为主的国有特大型企业集团,拥有我国品种最全炼焦煤、动力煤生产基地和亚洲最大尼龙化工产品生产基地。

平煤神马旗下拥有平煤股份(601666.SH)、神马股份(600810.SH)和易成新能(300080.SZ)三家上市公司以及7家新三板挂牌企业。

平煤神马官网

从股权结构看,河南省国资委持有平煤神马65.15%的股份,为公司控股股东和实际控制人。

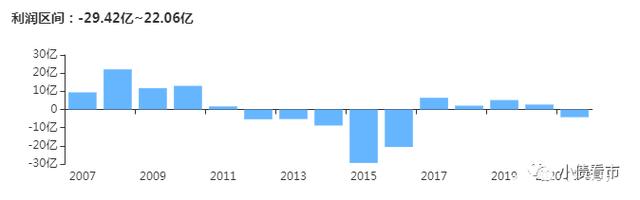

近年来,受部分二级子公司拖累,平煤神马业绩持续亏损,2018年至今年前三季度归母净利润分别亏损17.51亿、12.16亿以及11.98亿元。

盈利能力

并且,近年来平煤神马的未分配利润持续为负,且亏损逐年扩大。

截至今年三季末,平煤神马总资产为1984.02亿元,总负债1554.06亿元,净资产429.96亿元,资产负债率78.33%。

值得注意的是,2015-2019年平煤神马财务杠杆一直维持在80%高位,高于行业平均水平,且其所有者权益中含有39.12亿永续债,若调至债务,其杠杆水平将被进一步推高。

从债务结构看,平煤神马主要以流动负债为主,占总负债的69%,债务结构待优化。

另外,由于流动负债规模较大,平煤神马流动资产一直无法覆盖前者,短期偿债能力指标持续恶化。

截至今年三季末,平煤神马流动负债有1076.37亿元,主要为应付票据及应付账款,其一年内到期的短期债务有402.08亿元。

而同报告期内,平煤神马账上货币资金只有317.64亿元,不足以覆盖短债,且其中受限资金为215.49亿元,短期偿债风险较大。

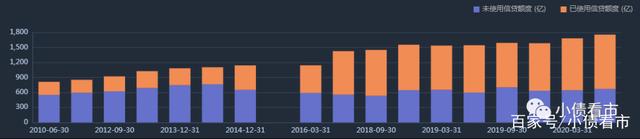

在财务弹性方面,截至今年6月末,平煤神马银行授信总额为1756.05亿元,未使用授信额度为670.6亿元,备用资金尚可。

银行授信

在负债方面,平煤神马还有477.69亿元非流动负债,主要为长期借款和应付债券,其长期有息负债合计350.97亿元。

整体来看,平煤神马刚性债务规模有1162.07亿元,主要以短期有息负债为主,带息负债比为75%,可以看出其有息负债占比较高。

从期间费用看,有息负债高企促使平煤神马财务费用较大,2018和2019年该指标均超60亿,对利润形成严重侵蚀;另外由于职工薪酬增加,其管理费用逐年递增,总得来看其控费能力待加强。

近年来,平煤神马偿债资金主要来源于外部融资,其融资渠道较为多元,除了发债和借款,还通过租赁融资、应收账款融资、股权融资、股权质押及信托等方式融资。

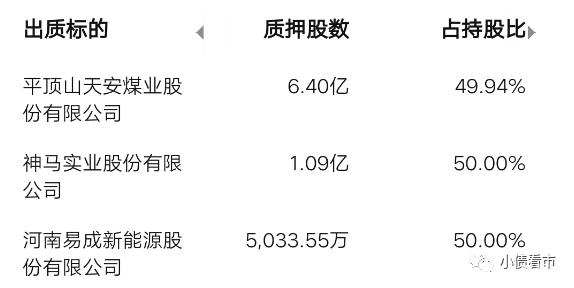

在股权质押方面,平煤神马分别质押平煤股份、神马股份和易成新能6.4亿股、1.09亿股以及5033万股,占其所持股份比例的49.94%、50%和50%,可以看出其股权质押率较高。

股权质押情况

截至今年三季末,平煤神马筹资性现金流净额均为净流入状态,说明外部融资较为通畅;然而永煤违约后,再融资环境恶化,其未来筹资情况存不确定性。

另外,平煤神马未来将保持一定投资规模,对外部融资存在较大依赖性,且在建项目涉及行业具有强周期性,项目投运存在一定市场风险。

值得注意的是,作为河南省大型煤企之一,平煤神马可获得政府大力支持。

2017-2019年,平煤神马分别获得政府补助12.04亿元、7.69亿元和2.76亿元,对公司利润形成较好补充。

另外,平煤神马与多家金融机构共同投资设立债转股基金,规模合计为179亿元,截至2019年末共收到债转股资金123.5亿元,外部支持力度很强。

总的来看,平煤神马盈利能力较弱且未分配利润持续为负;债务规模沉重,尤其是短期偿债压力较大;永煤违约后,再融资环境恶化,其未来筹资情况存不确定性。

03

河南第二大煤企

河南省是我国重要的产煤省份,煤炭资源保有储量排全国第六,主要分布于豫北、豫西和豫东地区。

近年来,河南省经济规模稳居全国前列,经济增速处于全国较好水平。

2008年,经河南省委、省政府批准,平煤神马是在原平煤集团和原神马集团基础上重组整合而成的特大型能源化工集团。

2008年平煤神马成立

原平煤集团成立于1996年,由原平顶山矿务局改制而成,是国有特大型煤炭企业;其为国家“一五”规划的9大重点项目之一,是新中国第一个自行勘探、设计的特大型煤炭基地,素有“中原煤仓”之称。

原神马集团成立于1981年,主要经营尼龙工业丝和帘子布等产品,是国内最大的尼龙66生产企业。

重组而成的平煤神马,位居河南省内第二大煤炭企业,煤炭资源储量较丰富,煤种优良,区位及规模优势明显。

然而,近年来平煤神马连续亏损,未来一旦煤炭及化工产品价格超预期下行,将大幅侵蚀其利润水平。

不仅业绩亏损,平煤神马的债务雪球也越滚越大。

由于大力推进在建项目,平煤神马债务逐年递增且规模较大,财务杠杆水平居高不下,尤其是其母公司总债务负担沉重,偿债能力较弱。

永煤违约后,对外部融资依赖性较大的平煤神马,将受到较大影响,如再融资遇阻,随着大量债务到期,资金链紧张之下其将如何偿债?

- 03-21

- 07-07

- 06-25

- 05-22

- 05-25

- 04-14

- 10-11

- 09-19

- 09-20

煤炭信息网

煤炭信息网